به گزارش خبرنگار مکس بورس ، در کشورهای تورمی افت و رشد بازار سرمایه همگن است. با بررسی کشورهای تورمی پی میبریم که تخصیص دارای (asset allocation) بسیار مهمتر از انتخاب سهم (stock picking) خواهد بود. علت آن نیز مشخص است؛ به خاطر حجم بالای تورم وجه تمایز بین شرکتها به چشم نمیآید و پیشبینی سیکلهای تورمی در اولویت قرار میگیرد.

از سال ۱۳۹۹ تا به امروز، سایر بازارها نظیر مسکن، ارز و حتی خودرو مورد اقبال و توجه فعالین بازارهای مالی قرار گرفتند و به نظر میرسد سال ۱۴۰۳ را بهتوان سال بورس نامید؛ اما اینکه چه صنعتی میتواند پیشران بازار سرمایه باشد را باهم بررسی خواهیم کرد.

صنعت فلزات اساسی

واقعیت آن است که طی سه ماه گذشته، شاخصهای اقتصادی چین بیانگر تحرکات مثبت بودند؛ هر چند در ماه گذشته، کمی ناامید کننده ظاهر شدند؛ به همین دلیل سرمایه گذاران چین مجددا از دولت درخواست تزریق منابع به ویژه در حوزه مسکن کردند. جالب این جا است که واکنش دولت به درخواستها مثبت بود.

از طرفی کاهش تولید در چین را نباید کاهش مصرف در چین تلقی کرد؛ چراکه دولت چین طی دو ماه اخیر به منظور ایجاد تحرک در بخش مسکن و ساخت و ساز مبالغ قابل توجهی تزریق کرده است و بنابراین به نظر میرسد در سال ۲۰۲۴ میلادی، افزایش مصرف فولاد محقق خواهد شد و احتمال افزایش واردات فولاد توسط چین افزایش مییابد.

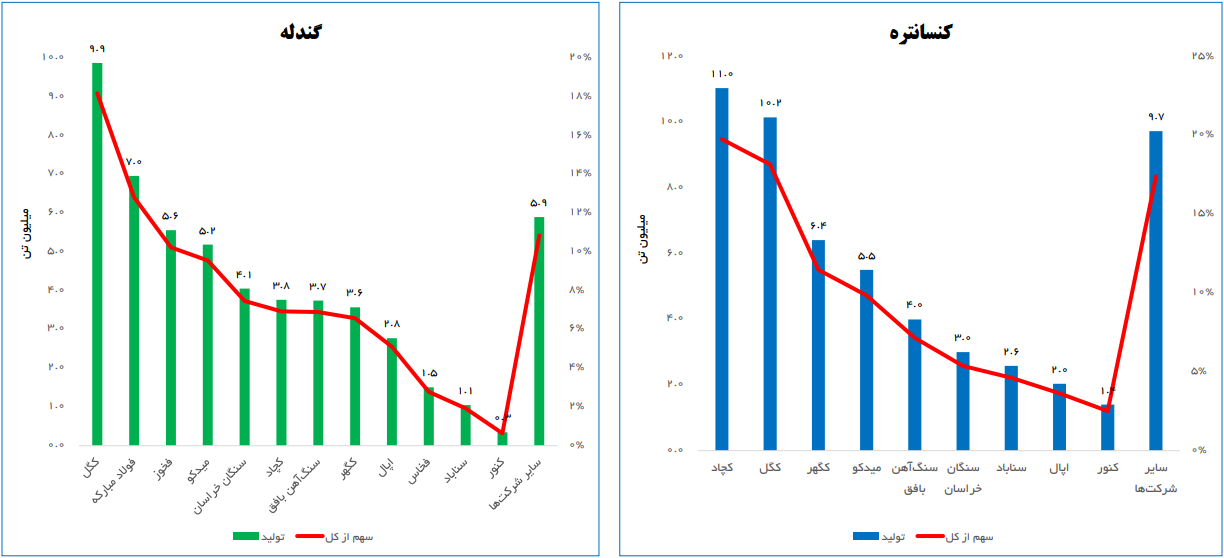

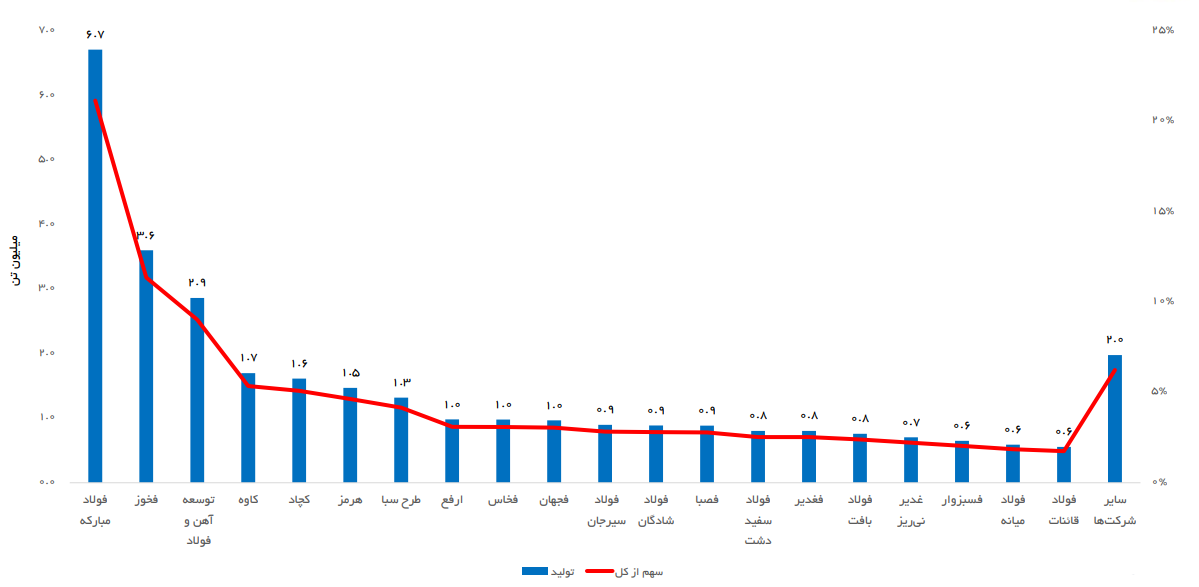

اگر بخواهیم ریزتر در این صنعت فرو بریم، به مصوبه اخیر دولت در خصوص کاهش تعرفه صادرات میرسیم. واضح این است که این مصوبه به نفع شرکتهای تولید کننده کنسانتره، گندله و اسلب ولی به ضرر اسفنجی محورها خواهد بود؛ چرا که اسفنجیها به دلیل عدم کاهش تعرفه و مهمتر از آن به بهره برداری رسیدن برخی پروژه های مهم مانند زمزم (پروژه فولاد خوزستان) احتمالا در سال جاری مانند سنوات قبل ظاهر نشوند. پس باید از آن شرکتهایی که بخش عمدهای از تولید خود را به آهن اسفنجی تخصیص دادند دوری کرد.

تولیدکنندگان کنسانتره و گندله (۱۴۰۱)

تولیدکنندگان آهن اسفنجی (۱۴۰۱)

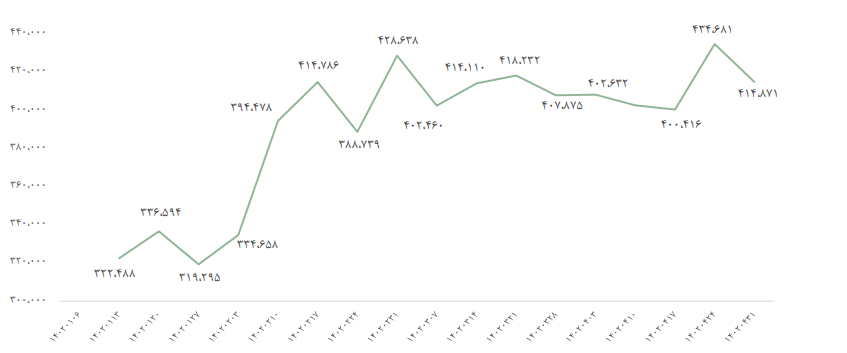

مضاف مطالب مطروحه، پرتفو تجمعی صندوقهای سرمایهگذاری نشان میدهد که تحلیلگران ارشد بازار سرمایه به ۲ نماد فولاد و فملی از این گروه علاقهی خاصی دارند که خود این مسئله مهر تاییدی بر بررسیهای مکس بورس است. حتی فملی در ۱۱ ماهه گذشته عملکرد بسیار خوبی در استخراج مواد معدنی داشته است؛ از سمت دیگر پروژه دره زار و دره آلو به بهره برداری رسیده و در مورد دومی فقط مشکل تامین آب باقی است. با تمام این تفاسیر میتوان به آینده این صنعت، و در راس آن فولاد و فملی، امیدوار بود.

صنعت خودرو

اولین پارامتری که میتواند ما را به ادامه این صنعت در بورس امیدوار کند، بحث تجدید ارزیابی داراییها است. موردی که تا حدی جدی شده است که دیوان محاسبات نیز به آن ورود کرده است.

از سوی دیگر، خودروسازان در سال ۱۴۰۳ افزایش نرخ را پیش روی خود دارند تا قیمت فروش آنها تا حدی به حاشیه بازار نزدیک شود. در آخر اما آهنگ کاهش زیان خودرو سازان است نوید روزهای بهتری را میدهد. زیان حقیقی خودروسازان از ابتدای سال ۱۴۰۰ تا به امروز حدود ۳۰ درصد کاهش یافته و به عدد منفی ۶ درصد رسیدهاست.

تخصیص اعتبار به دو خودروساز خارج از قواعد بانکی و با نرخ بهره بسیار پایین، سیگنال دیگری است که نشان دهنده عزم راسخ دولت برای سروسامان دادن به وضیعت شرکتها است. حتی جواد توسلی مهر، مدیر عامل سابق و بسیار موفق خاور، چندی پیش مدیر عامل سایپا شده که امید است در سایپا افتخارآفرینی کند.

لازم به ذکر است برای خصوصی سازی شرکتها، ابتدا باید آنها را از وضیعت اسفناک کنونی خارج کرد. چرا که هیچ شکت خصوصی حاضر به سرمایه گذاری در شرکتهای زیانده و ورشکسته نبوده و نیست. در نتیجه و در راستا تحقق فرمایشات رهبری، این اتفاق مادامی میسر میشود که شرایط دو خودرو ساز بزرگ کشور رو به بهبود باشد.

به طور خلاصه؛ تجدید ارزیابی داراییها، افزایش نرخ فروش، کاهش آهنگ زیانسازی و تغییر ساختار مدیریتی عواملی هستند که میتوانند شرکتها را به سمت قله های فروش و درآمد سوق دهند. پارامترهایی که همگی در صنعت خودرو جمع شدهاند.

صنعت سیمان

شاخص صنعت سیمان یکی از بهترین سالهای خود را با رشد تقریبی ۴۰ درصد پشت سر گذاشت؛ آن هم در شرایطی که شاخص کل اوضاع وخیمی را تجربه کرده و رشدی تنها ۱۰ درصدی داشته است.

اگر بخواهیم به علل یکه تازی صنعت سیمان بپردازیم، عرضه سیمان در بورس کالا بارزترین آنها خواهد بود. این اقدام باعث میشود تا قیمت فروش کارخانه نسبت به بازار آزاد تفاوت چندانی نداشته باشد و قاعدتا حاشیه سود شرکتها افزایش مییابد. این صنعت در سال آینده مانند سال جاری به دلیل تداوم صادرات و نیز نهضت ملی مسکن، کماکان با تقاضای مطلوبی همراه خواهد بود. همچنین توسط برخی نمادها در این گروه احتمالا طی سال آینده افزایش سرمایه از محل تجدید ارزیابی داراییها خواهیم داشت که میتواند بار دیگر شاخص این صنعت را در قلههای جدید رویت کرد.

صندوق درآمد ثابت

این بخش را با یک مثال توضیح میدهیم: فرض کنید تصمیم دارید ساعت ۴ بعد از ظهر از تهران به سمت رشت حرکت کنید و هدف شما این است ساعت ۱۰ شب به رشت برسید. اگر در مسیر با سرعت بالای ۱۲۰ حرکت کنید ریسک تصادف و هرگز نرسیدن خواهید داشت و اگر با سرعت کمتر از ۶۰ کیلومتر حرکت کنید باز هم ریسک نرسیدن در موعد هدف را خواهید داشت.

طبیعتا طی مسیر برخی جاها بالای ۱۲۰ و برخی جاها با کمتر از ۶۰ حرکت خواهید کرد اما مساله مهم این است که هر دو اقدامی پرریسک است چون شما را از میانگین سرعت ۹۰ که راس ساعت ۱۰ به رشت می رساند دور خواهد کرد. که در مفاهیم مالی این ریسک با انحراف از معیار و واریانس سنجیده میشود.

حال اگر کسی آبان ۱۴۰۱ سهام خود را به درآمد ثابت تبدیل کرده باشد بازدهی ۶ ماهه حدود ۱۰ درصد کسب کرده و کسی که صندوق شاخصی خریده باشد بازده ۶ ماهه حوالی ۱۰۰ درصد کسب کرده است! اینجاست که خرید درآمد ثابت به دلیل فاصله با میانگین بازار کار پرریسکی است.

حال اگر این صندوقها در پرتفو شخص از اردیبهشت تا به امروز بود چه؟ پاسخ این است که فرد باز هم بازدهی متفاوت از میانگین بورس کسب کرده است. بورس ریزش داشته ولی درآمد ثابت رشد! و این فاصله با میانگین بازار ناشی از ریسکی است که فرد ۱۵ اردیبهشت در اوج هیجان خرید بازار کرده است و درآمد ثابت خریده است! لذا در ۳ ماه اخیر ریسک درآمد ثابت جواب داده است و به همان نسبت، عملکرد بهتر از میانگین بورس شده است.

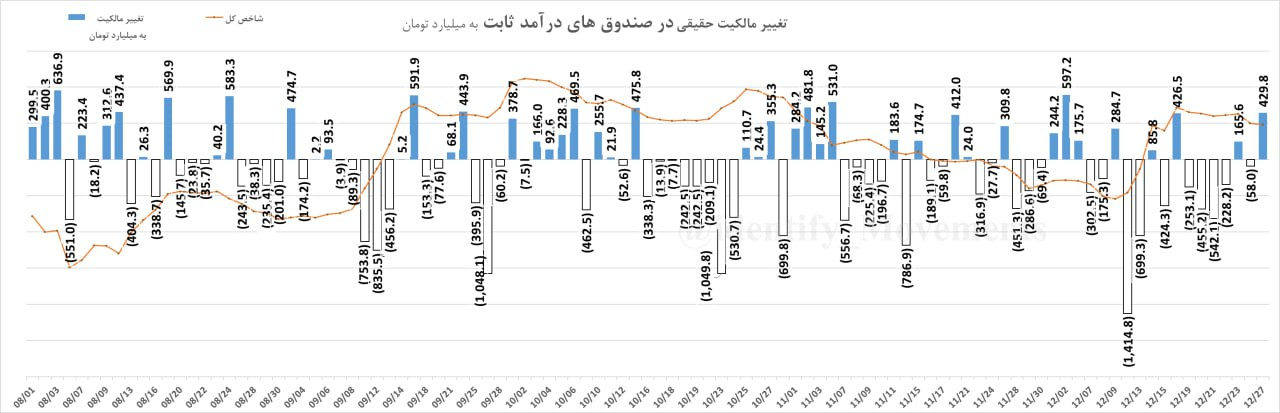

هدف از بیان این مطالب این بود که انتظار داریم در رشدها اندازه دلار رشد کنیم در افتها درآمد ثابت یا ریال باشیم! برای همین نمیتوان به طور کلی ورود و یا عدم ورود به این صندوقها را رد و یا تایید کرد. از طرفی رصد این صندوقها میتواند جریان پول را شناسایی کند و تا حدی سرمایه گذاران را از سیکلهای تورمی آگاه سازد.

انتشار اوراق گواهی خاص با نرخ ۳۰ درصد توسط بانک مرکزی باعث شد تا تمام معاملات بازارهای مختلف به هم ریزد؛ از خروج پول از صندوقهای درآمد ثابت گرفته تا افزایش نرخ اوراق اخزا و حتی تخصیص اعتبار به کارگزاریها و به تبع آن به سرمایهگذاران!

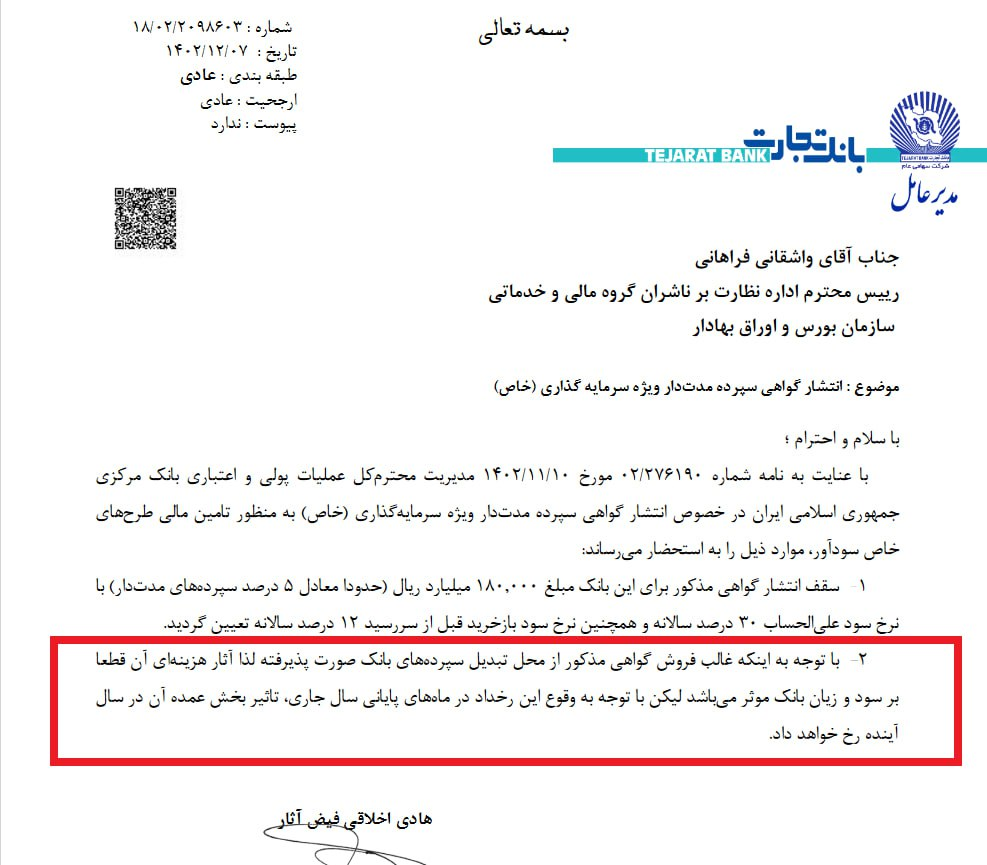

همانطور که مشخص است، از روز اعلام بانک مرکزی بابت انتشار گواهی خاص، خروج پول از صندوق درآمد ثابت شدت گرفت. از طرفی بانک تجارت اعلام کرد که عمده فروش گواهی سپرده از محل تبدیل سپردههای این بانک صورت گرفته و جذب نقدینگی به آن صورت نداشته است!

این خروج پول فقط به صندوقهای درآمد ثابت معطوف نبوده و افزایش سود اخزا طی ماههای اخیر بیانگر این است که پول در حال خارج شدن از این اوراق نیز هست.

با تمام این تفاسیر و با فروکش کردن هیجانات بازار طلا، میتوان مدعی بود که این سرمایهها راهی به جز بازار سرمایه نداشته و قطعا در اولین فصل سال آینده شاهد افزایش ارزش معاملات خواهیم بود.